投資判断において、決算短信に記載された「EPS(1株当たり当期利益)」だけを鵜呑みにするのはリスクがあります。

事業の売却益や減損損失といった一過性の要因が含まれ、企業が本来持つ「稼ぐ力」が見えにくくなることがあるからです。

そこで今回、IFRS(国際会計基準)を採用するブリヂストンを対象に、同社が最重要視する「調整後営業利益」をベースとした「調整後EPS」の算出をAIに指示しました。

複雑な計算はAIの得意分野──そう思っていました。

しかし、AIが出力したデータには、論理的に説明がつかない「データの異常」が含まれていました。大規模な自社株買いを行っているにもかかわらず、計算上の発行済株式数が突如として急増していたのです。

なぜ、AIはこのような誤りを犯したのか?

本記事では、AI分析における「異常値」に気づくための視点と正確なデータを導き出すための「解決策(プロンプト技術)」を実証プロセスとともに解説します。

そして、修正されたデータから見えてきたのは、表面的な「減益決算」のニュースとは全く異なる、ブリヂストンの「真の実力」でした。

なぜ「EPS」ではなく「独自計算」が必要なのか

一般的に、株価の割安さを測る指標(PER)や成長性を測る指標として、「EPS(1株当たり当期利益)」が最もよく使われます。

しかし、このEPSには「ノイズ」が混じりやすいという弱点があります。

1. 「当期利益」はブレやすい

「親会社の所有者に帰属する当期利益(純利益)」は、最終的な手残りを表す重要な数字です。しかし、ここには以下のような「一過性の特殊要因」が含まれます。

-

プラス要因: 保有している株式や土地の売却益

-

マイナス要因: 工場の閉鎖に伴う減損損失、事業再編費用

例えば、「本業は絶好調だが、過去の工場の減損処理で赤字になった」場合、EPSはマイナスになります。逆に、「本業はボロボロだが、本社ビルを売却して黒字になった」場合、EPSは跳ね上がります。

つまり、EPSだけを見ていては、その企業の「本来の稼ぐ力(実力値)」を見誤る可能性があるのです。

2. ブリヂストンが重視する「調整後営業利益」

今回の分析対象であるブリヂストンは、国際会計基準(IFRS)を採用しており、経営の重要指標(KPI)として「調整後営業利益」を掲げています。

これは、売上収益から売上原価と販管費を引き、さらに非経常的な損失や利益を除外したものです。いわば、特殊要因を取り除いた「ビジネスそのものが生み出す純粋な利益」と言えます。

3. AIに算出させる「真の指標」

投資家として知りたいのは、ノイズの多い「EPS」ではなく、この実力値ベースの「調整後EPS」です。

しかし、決算短信のサマリー表には「調整後EPS」という項目は存在しません。自分で計算する必要があります。

そこで今回、AIに対して以下の論理で計算を行うよう指示しました。

-

発行済株式数の算出:

まず、「当期利益」を「EPS」で割り戻し、計算の基礎となる正確な「期中平均株式数」を求める。

-

計算式:当期利益 ÷ EPS = 発行済株式数

-

-

調整後EPSの算出:

会社が重視する「調整後営業利益」を、先ほど求めた株式数で割る。

-

計算式:調整後営業利益 ÷ 発行済株式数 = 調整後EPS

-

この「ひと手間」をかけた独自指標こそが、ブリヂストンの真の企業価値を映し出す鏡となるはずです。

【実験】Web検索で計算させた結果と「違和感」

それでは、実際にAIに計算させてみましょう。

今回は、あえてPDFファイルをアップロードせず、AIのブラウジング機能(Web検索)を使って、公式サイト上の有価証券報告書や決算短信を参照するよう指示しました。

「厳格な証券アナリストとして振る舞え」という指示のもと、AIが出力したデータは一見すると表の空欄も埋まっており、完璧な分析に見えました。

しかし、算出された「EPS算定に使用した発行済株式数」の推移を時系列で確認したとき、投資家として看過できない「強烈な違和感」を覚えました。

算出されたデータの推移(AI出力結果)

以下は、AIがWeb上の情報を拾い集めて計算した表です。2024年の数値にご注目ください。

| 対象期間 | 親会社帰属当期利益(百万円) | 基本的1株当たり当期利益(EPS) | EPS算定に使用した発行済株式数 [計算値] |

| 2021年12月期 | 394,037 | 560.43 円 | 7.03 億株 |

| 2022年12月期 | 300,367 | 429.38 円 | 6.99 億株 |

| 2023年12月期 | 331,304 | 476.35 円 | 6.95 億株 |

| 2024年12月期 | 284,989 | 343.26 円 | 8.30 億株(!?) |

論理的にあり得ない「1.3億株の急増」

この「2024年:8.30億株」という数字の異常性がお分かりいただけるでしょうか。

ブリヂストンは株主還元の一環として、積極的に「自社株買い」を行っています。つまり、発行済株式数(分母)は年々減少していくのが正常なトレンドであり、実際2023年までは順調に減っています。

ところが、AIのデータでは2024年に突如として約1.35億株(約20%)も株式数が増加しています。

もしこれが事実なら、大規模な増資による希薄化で株価は大暴落しているはずですが、そのような事実はありません。明らかに誤ったデータです。

なぜAIは間違えたのか?原因は「連結」と「単体」の混同

AIに与えた計算式(当期利益 ÷ EPS)自体に誤りはありません。

ではなぜ、答えが狂ったのか? データを精査すると、AIが犯した初歩的かつ致命的なミスが判明しました。

AIが拾ってきた2024年の数値を見てみましょう。

-

正しいEPS(連結): 416.19円

-

AIが拾ったEPS: 343.26円

AIは、2849億円という「連結」の当期利益に対し、なぜか343.26円という「単体(親会社のみ)」のEPSを持ってきてしまったのです。

ブリヂストンのようなグローバル企業では、海外子会社を含む「連結」の利益が、「単体」の利益より大きくなるのが通常です。

AIは、誤って「小さい数値(単体EPS)」を分母にして割り算を行ってしまいました。

-

AIの計算: 2849億円(連結) ÷ 343円(単体) = 8.3億株(異常値)

-

正しい計算: 2849億円(連結) ÷ 416円(連結) = 6.8億株(正常値)

Web上のテキストデータには「連結」と「単体」の数字が混在しています。

URLを指定せず、AIに検索を丸投げしたことで、AIは「どちらのEPSが計算に適切か」を判断できず、手当たり次第に数字を拾ってきてしまったのです。これが異常値の正体でした。

【解決策】情報の「住所(URL)」を固定してAIを導く

AIが「連結」と「単体」を取り違えた原因は、Web上の有象無象のデータの中から、AIが勝手に判断して数値を拾ってしまったことにあります。

これを防ぐには、AIに「どこを見ればいいか(情報の住所)」と「どの表を見ればいいか(情報の読み方)」を厳格に指定する必要があります。

そこで、プロンプトを以下のように修正しました。

修正プロンプトのポイント

-

URLの完全固定:

単に「公式サイト」ではなく、決算短信のライブラリページ(

.../ir/library/result/)のURLを直接指定し、ここにあるPDFのみを参照させます。 -

参照箇所の指定:

「過去の実績は1ページ目(連結経営成績)」「直近の予想は2ページ目(連結業績予想)」と、見るべきページと表を具体的に指示しました。これにより、AIが単体決算のページに迷い込むリスクを物理的に遮断します。

修正後のプロンプトと出力結果

この「URL指定プロンプト」を実行した結果、AIが出力したデータは劇的に改善されました。

【AIが出力した修正データ】

| 対象期間 | 基本的1株当たり当期利益(EPS) | EPS算定に使用した発行済株式数 [計算値] |

| 2021年12月期 | 559.56 円 | 7.04 億株 |

| 2022年12月期 | 432.29 円 | 6.94 億株 |

| 2023年12月期 | 483.99 円 | 6.84 億株 |

| 2024年12月期 | 416.19 円(正) | 6.84 億株(正) |

| 2025年12月期 | 382.49 円 | 6.61 億株 |

「異常値」は完全に消滅した

結果を見てみましょう。

前回「343円」と誤認していた2024年のEPSは、正しい連結EPSである「416.19円」に修正されました。

それに伴い、異常値を示していた発行済株式数も、8.30億株から「6.84億株」へと適正化されました。

時系列で見ても、7.04億株 → 6.94億株 → 6.84億株 → 6.84億株 → 6.61億株(2025年予想)と、自社株買いによる減少トレンドがきれいに反映されています。

AIの能力不足ではありませんでした。

私たちが「正しい資料の場所(URL)」と「正しい読み方(ページ数)」さえ指示すれば、AIはここまで正確に、プロ顔負けのデータ抽出と計算を行えるのです。

正しいデータから見える「投資のヒント」

AIのハルシネーションを乗り越え、ようやく私たちは「正確な財務データ」を手にしました。

この表をじっくりと眺めると、一般のニュースだけを見ている投資家には気づけない、ブリヂストンという株の「二つの顔」が浮かび上がってきます。

1. 表の顔:右肩下がりの「オワコン銘柄」?

まず、決算短信に大きく載っている「当期利益(およびEPS)」の推移を見てみましょう。

-

2021年 EPS:559.56 円(過去最高水準)

-

2025年 予想EPS:382.49 円

ピーク時から約30%も数字が落ち込んでいます。

表面的なニュースやスクリーニングツールだけで判断すると、「ブリヂストンは利益が縮小している衰退企業だ」と見なされ、投資対象から外されてしまうでしょう。

2. 裏の顔:最高益更新中の「成長銘柄」

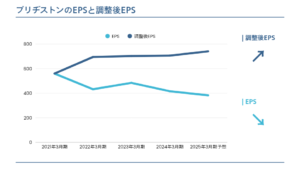

しかし、今回私たちがAIに計算させた「調整後EPS」を見ると、全く逆の景色が見えます。

-

2021年 調整後EPS:559.99 円

-

2025年 予想調整後EPS:740.79 円

なんと、こちらは右肩上がりに急伸しています。

本業の稼ぐ力(調整後営業利益)は堅調であり、そこに大規模な自社株買い(株数の減少)というターボエンジンがかかることで、「1株あたりの本質的な価値」は過去4年間で約1.3倍に成長しているのです。

※EPSは減少トレンドだが、調整後EPSは力強い上昇トレンドを描いている

結論:「歪み」こそが利益の源泉になる

このグラフが示す「2本の線の乖離」こそが、投資のチャンスです。

多くの市場参加者が「減益だ」と悲観して株価が抑えられている間に、企業の実力(調整後EPS)は着実に向上しています。

バフェット氏が好む「自社株買いによる価値向上」が、静かに、確実に進行しているのです。

「AIにWeb検索をさせる」というひと手間を惜しまず、この事実にたどり着けた投資家だけが、この歪みが是正される(株価が実力に見合う水準まで戻る)時の利益を享受できるのかもしれません。

まとめ:AI活用に求められる「2つのリテラシー」

AIに「バフェット流の分析」を代行させることは可能です。しかし、それを成功させるためには、人間側に以下の2つの能力が求められます。

1. 財務リテラシー(違和感に気づく「検算力」)

AIは、平気で「嘘の数字(ハルシネーション)」を混ぜてきます。

今回のケースで言えば、「自社株買いをしているのに、発行済株式数が1.3億株も増えているのはおかしい」という論理的な矛盾に気づけるかどうかが、運命の分かれ道でした。

高度な専門知識は必要ありません。「利益が出ているか?」「株数は減っているか?」といった基本的な財務の動きを知っているだけで、AIの致命的なミスを未然に防ぐことができます。

2. AIリテラシー(正確に指示する「定義力」)

AIは「空気を読む」のが苦手です。「Webで調べて」という曖昧な指示では、誤ったデータを拾ってきます。

今回の成功の鍵は、AIに対して「情報の住所(URL)」と「情報の読み方(ページ数)」をピンポイントで定義したことにありました。

「どう命令すれば、AIが迷わず正解にたどり着けるか」を考え、プロンプトを修正していくエンジニアリング能力こそが、分析の精度を決定づけます。

結論:AIは「最強の部下」、あなたは「厳格な上司」

AIの計算能力は人間を凌駕しています。しかし、その計算結果が正しいかどうかを判断(検算)できるのは、まだ人間だけです。

-

AI: 膨大な資料からデータを抜き出し、複雑な計算を瞬時に行う「手足」

-

人間: 計算のロジックを指示し、結果の整合性をチェックする「頭脳」

この役割分担を理解し、2つのリテラシーを磨いたとき、あなたは自宅にいながらにして、世界中のあらゆる企業の「真の価値」を見抜くことができるようになるでしょう。

【免責事項】

※本記事は、生成AIを活用した企業分析の手法(プロンプト等)を紹介するものであり、特定銘柄への投資を推奨するものではありません。

※AIが出力するデータは、読み込ませる資料やプロンプトの微細な違いにより変動する可能性があります。最終的な投資判断は、必ずご自身で一次情報を確認の上、自己責任で行ってください。